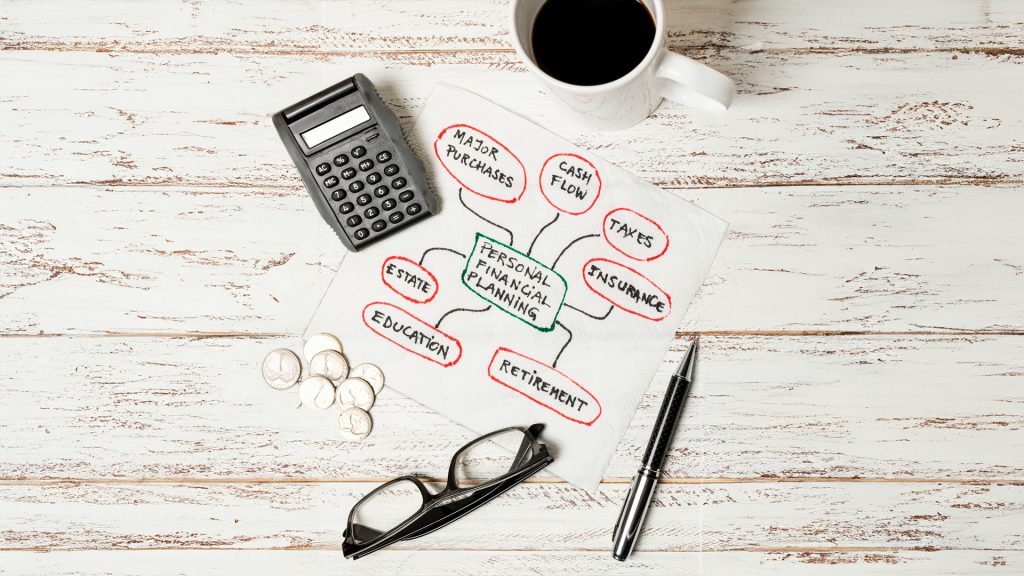

TemanKami pasti ingin memiliki tujuan keuangan, baik jangka pendek maupun jangka panjang. Untuk mencapai tujuan tersebut, diperlukan perencanaan keuangan yang matang. Salah satu langkah penting yang perlu TemanKami lakukan adalah mencatat dan mengelola cash flow. Cash flow adalah catatan keuangan yang melacak pergerakan uang, baik pemasukan maupun pengeluaran. Tahukah, TemanKami? Ada berbagai jenis pemasukan, lho! Yuk, simak penjelasan berikut.

1. Jenis Pemasukan:

- Pemasukan Aktif: Pemasukan yang membutuhkan usaha untuk mendapatkannya, seperti gaji, bonus, dan komisi.

- Pemasukan Pasif: Pemasukan ini diperoleh tanpa harus bekerja secara aktif, seperti pendapatan dari investasi.

2. Jenis Pengeluaran:

- Pengeluaran Esensial: Pengeluaran yang tidak dapat dihindari, termasuk biaya hidup sehari-hari dan dana darurat.

- Pengeluaran Wajib: Pengeluaran yang harus dilakukan untuk menghindari sanksi, seperti cicilan dan utang.

- Pengeluaran Tambahan: Pengeluaran yang bersifat konsumtif dan biasanya tidak mendesak.

Setelah mengetahui jenis pemasukan dan pengeluaran, TemanKami bisa memulai untuk merencanakan keuangan yang lebih teratur. Kamu bisa membuatnya dengan memisahkan antara kebutuhan dan keinginan lebih dulu. Selanjutnya kamu bisa mengalokasikan uangmu ke dalam beberapa pos keuangan. Hal ini penting untuk bisa membuat perencanaan keuangan yang efektif. Berikut contoh pos keuangan pokok untuk merencanakan keuanganmu.

1. Biaya Hidup

Biaya sehari-hari, seperti makanan, tempat tinggal, dan kebutuhan pokok lainnya harus menjadi prioritas utama. Kamu perlu menyisihkan sebagian besar pendapatan kamu untuk memenuhi pos ini lebih dulu, TemanKami!

2. Utang dan Kewajiban

Pastikan kamu mencatat setiap utang, seperti cicilan rumah atau kredit, termasuk utang ke teman. Usahakan pembayaran utang tidak melebihi 30% dari pendapatan bulanan kamu agar keuangan tetap sehat.

3. Dana Darurat

Sisihkan sebagian dari pendapatan untuk dana darurat yang diperlukan untuk menghadapi situasi tak terduga, seperti biaya medis atau kehilangan pekerjaan.

4. Tabungan dan Investasi

Alokasikan 10–20% dari pendapatan untuk tabungan dan investasi. Ini akan membantu kamu menumbuhkan kekayaan dan mengantisipasi inflasi di masa depan.

“Kayaknya sudah tidak bisa diatur lagi, uangnya sudah habis.”

“Aku masih diberi orang tua untuk jajan, apakah perlu bikin perencanaan keuangan?”

Mungkin beberapa dari TemanKami memiliki pemikiran seperti di atas. Lalu, kapan sebenarnya waktu terbaik untuk mulai mengelola keuangan? Jawabannya, sekarang. Sesuai namanya, “perencanaan keuangan”, bisa dibuat sebelum mendapatkan pemasukan. Namun, TemanKami juga perlu ingat untuk tetap realistis dalam merencanakannya. Bangun kebiasaan ini sejak dini agar disiplin keuangan menjadi hal yang biasa. Bagi TemanKami yang ingin mulai merencanakan keuangan, kamu bisa cek artikel ini, ya!